Брокер (биржевой, фондовый, финансовый)

Содержание:

- Сводная таблица сравнения брокеров

- Как отличить профессионального кредитного брокера от мошенника

- Тинькофф Инвестиции

- Как заключить договор и начать покупать акции или облигации

- Работа биржевым брокером

- Как зарабатывают кредитные брокеры

- Сколько стоят услуги брокеров?

- Кто такие брокеры, если говорить простыми словами

- Кто это и в чем заключается суть его работы

- Как выбрать брокера для фондового рынка

- На чем зарабатывают брокеры?

- С какими кредитами работает брокер?

- Брокеры и брокерская деятельность

- Резюме

- Критерии выбора

- Критерии выбора брокера

- Кому подходит профессия

- Какие виды брокеров бывают — 5 основных видов 🤵

Сводная таблица сравнения брокеров

Для сравнительной таблицы мы выбрали базовые тарифы. Некоторые брокеры предоставляют до 5 и более тарифов, в которых легко запутаться. Тарифы кроме базового больше подходят уже опытным инвесторам, поэтому начинать лучше всего со стартовых тарифов.

Если оценивать удобство предоставления услуг, то нельзя выделить какого-то одного брокера: все предоставляют возможность зарегистрироваться онлайн. Немного по этому параметру отстает Тинькофф Инвестиции — чтобы открыть счет, необходимо завести карту Тинькофф Банка.

Сейчас все брокеры также предоставляют бесплатно мобильное приложение инвесторам. Поэтому основные отличия между брокерами заключаются в условиях обслуживания и размере комиссий.

Проведя анализ, можно сказать, что у брокера Финам условия выгоднее, чем у большинства других компаний. К тому же он предоставляет множество вспомогательных сервисов для инвесторов и трейдеров. У Тинькофф Инвестиции высокие комиссии, но очень удобное бесплатное мобильное приложение. Еще у брокера постоянно проводятся акции.

При регистрации счета вам дадут в подарок акцию, и вы сможете месяц торговать без комиссий. Каждый инвестор руководствуется собственными принципами, поэтому однозначно сказать, какой из брокеров будет лучшим, нельзя. Поэтому тщательно оценивайте все позиции и не стесняйтесь обращаться к представителям брокера, чтобы уточнить интересующую информацию.

-

ФИНАМ; (www.finam.ru)

-

АО «Тинькофф Банк» (www.tinkoff.ru/invest)

-

Группа Банка ФК «Открытие» (www.open-broker.ru)

-

ФГ БКС (www.broker.ru)

-

Сбербанк (www.sberbank.ru)

-

АО ИК «ЦЕРИХ Кэпитал Менеджмент» (www.zerich.com)

-

ООО «Алор +» (www.alorbroker.ru)

Как отличить профессионального кредитного брокера от мошенника

Впрочем, бывают и другие факты недобросовестного отношения к профессии, которые напрямую касаются клиентов. Например, брокеры могут не разъяснить заёмщикам их права, условия кредита, или скрыть процентную ставку, которую они требуют после подписания договора о выдаче кредита. Так как же отличить настоящего брокера от мошенника?

В среде российских брокеров существует неофициальный свод правил, по которым можно определить профессионального участника рынка:

- он никогда не станет предлагать оформить поддельные документы;

- он не будет предлагать деньги через час, обычно на всю процедуру уходит несколько дней;

- у профессионала в порядке все документы, есть сертификаты, свидетельство о налоговой регистрации, контактный городской телефон, офис, сайт;

- профессионал не будет рекламировать свои услуги через газету бесплатных объявлений или с помощью спамовой рассылки;

- услуги профессиональных участников финансового рынка обычно не дешевы, варьируются от 5 до 25 процентов от тела кредита. Предоплату требуют, как правило, либо мошенники, которые в дальнейшем не будут принимать никакого участия в судьбе клиента, либо крупные игроки, которые гарантируют обратившимся к ним людям, что условия подписанного между ними договора будут выполнены. Средние и небольшие брокерские фирмы требует оплаты обычно только после банковского согласия выдачи кредитных средств.

Это вовсе не означает, что «нечерный брокер» не может помочь получить кредит трудным клиентам. Конечно, официальные организации ни за что не станут предлагать подделать документы, но они могут посоветовать, какие справки можно собрать дополнительно, как улучшить кредитную историю. Также они могут собрать информацию, какие банковские учреждения относятся к потенциальным клиентам не так предвзято.

Тинькофф Инвестиции

Тинькофф Инвестиции — популярный и современный сервис от одноименного банка. Тинькофф позиционируется себя как интернет-банк и стремится добиться максимального удобства для клиентов: нет необходимости посещать офис, а если нужно встретиться с менеджером банка, то он сам к вам приедет. Этим сервис Тинькофф существенно выделяется среди остальных.

Тинькофф Инвестиции моложе большинства своих конкурентов, но быстро набирает темпы роста. Сейчас брокер уже находится на первом месте по количеству клиентов — 138,645, крупнейших некогда брокеров Сбербанк и ВТБ. Банк занимает пока 11 место по объему торгов, но имеет все шансы выбиться в лидеры.

Преимущества:

-

Бесплатное обслуживание;

-

Качественная поддержка клиентов;

-

Удобное и бесплатное мобильное приложение;

-

Доступ к рынку иностранных акций.

Недостатки:

-

Комиссии за сделки выше, чем у большинства остальных брокеров;

-

Для открытия счета необходимо получить карту Тинькофф Банк, в чем заключаются подводные камни. Если не было операций по счету, то за обслуживание карты будут взиматься 99 руб./месяц.

Как заключить договор и начать покупать акции или облигации

После выбора брокера у вас есть 2 варианта.

- Топаете ножками в офис. Прихватив с собой документы (обычно это паспорт, ИНН и СНИЛС). Там все читаете, подписываете договор и получаете доступ.

- Заключение договора онлайн. Сейчас многие брокеры предоставляют услуги открытие счета онлайн. Оставляете заявку на сайте, заполняя все необходимые анкеты. Брокер перезвонить. Ответит на возникшие вопросы, поможет с выбором тарифа. Если все устраивает, высылает вам подписанный договор.

Торговля осуществляется через торговый терминал (в России это в основном Quik).

Но здесь нужно потратить время на изучение его функционала. На сайтах всех брокеров есть инструкции по настройке терминала. В терминале удобно проводить анализ и отбор нужных бумаг. Отслеживать уровень цен и текущей позиции. Выставлять условные заявки. Анализировать графики цен с помощью десятка различных индикаторов технического анализа. Строить уровни поддержки и сопротивления. И много чего еще.

Третий вариант — «звонок другу». Вернее брокеру. Как это выглядит? Набираете брокера (контактный телефон дадут при открытии счета). Называет кодовое слово. И говорите: Хочу купить акции Газпрома — 1000 шт (или на 100 тысяч рублей). Брокер сразу же совершает покупку по текущей стоимости от вашего имени.

Работа биржевым брокером

Работа биржевым брокером для юридического лица – это посредничество и заключение сделок нескольких видов:

- от имени клиента и за счёт самого клиента (договор поручения),

- от собственного имени и за средства клиента (договор комиссии),

- либо от лица клиента, но за собственные средства.

Также именно работа брокера позволяет осуществлять биржевое обслуживание. Для этого перед началом работы биржевой брокер заключает с клиентом двусторонний договор (поручения либо комиссии).

Работа заключается не только в посредничестве и представлении интересов, но и в консультировании, оценке выгодности предложений, документальном оформлении сделок.

Как зарабатывают кредитные брокеры

Нет ничего удивительного в том, что взаимовыгодное сотрудничество с юр.лицами, а также брокерами той же категории так или иначе связано с финансовыми дополнительными расходами. В зависимости от рассматриваемой ситуации человек может потерять деньги или отдать их через пополнение счета в личном кабинете.

Однако, к счастью, конкуренция на таком рынке достаточно высока. А для того, чтобы оставаться «на плаву» и работать дальше, брокеры и брокерские организации предлагают услуги вместе с самыми разнообразными полезными льготами. К примеру, некоторые брокеры и брокерские организации занимаются тем, что выступают в роли обязательного функционирующего посредника. Также стоит определить и выделить варианты оплаты за использование услуг брокерских организаций и брокеров. Их все можно найти самому, достаточно зайти в личный кабинет у брокера:

- Фиксированная ставка. Здесь существует только одно правило – от количества брокерских организаций и брокеров на территории региона или города зависит вероятность меньшей ставки. Все дело в том, что фиксированная стоимость очень сильно зависит от концентрации брокерских объединений на территории одного населенного пункта или на территории одного региона. При этом вопросы о фиксированной ставке уточняются в индивидуальном порядке.

- Проценты. В том случае, если дело касается финансового брокера , то в данном случае брокер или компания заберет себе денежные средства только после одобрения займа. При этом сумма оплаты услуг будет равна от 1 до 5 процентов от кредитного продукта.

- Комбинированная оплата. В большинстве случаев клиенту дают выбрать один вариант из двух – или это фиксированная сумма, или это проценты от кредитного продукта. Также может быть и другой вариант: за консультацию брокерская организация или брокер будет брать фиксированную сумму денежных средств, а за определенные услуги – процент от кредитного продукта.

Здесь стоит учесть, что многие брокерские организации и отдельные брокеры по многочисленным общим вопросам консультируют людей на бесплатной основе. Или, как минимум, бесплатным является первое обращение граждан к брокеру.

Сколько стоят услуги брокеров?

Как было уже сказано — брокер зарабатывает по посреднических услугах. Берет определенный размер за сделку

Неважно какую. Покупка или продажа

И неважно за что. Акции, облигации, ETF, валюта, фьючерсы или опционы.

Если брать фондовый рынок (акции и облигации), то размер комиссий может варьироваться от 0,01 до 0,1% от суммы сделки. Все зависит от подключенного клиентом тарифа.

Условия по тарифу зависят от суммы на счете и частоты торговли. Кто-то имеет на счетах миллионы и совершает редкие операции. А другие, на скромные суммы могут только за один день сделать десятки-сотни сделок.

Перед выбором «правильного» тарифа, именно подходящего под ваши цели и возможности, нужно примерно знать какой суммой вы будете оперировать и как часто совершать сделки на бирже.

В этом вам поможет брокер. Посоветует более выгодный для вас тариф.

На крайний случай у всех брокеров есть так называемые «универсальные» тарифы (или тариф для новичков). Смело выбирайте его. В впоследствии его можно поменять.

Обычно это 200-300 рублей в месяц.

Например, если за месяц с клиента, совершавшего сделки было удержано 150 рублей в виде комиссий. А минимальная плата у брокера — 200. То в конце месяца дополнительно спишется еще 50 рублей. Если клиент в результате операций уже уплатил более 200 рублей, то ничего не будет списываться.

У некоторых брокеров, минимальная плата полностью отменяется, при достижении некоторого порога минимальной суммы на счете (50-100 тысяч рублей). А остается только «мзда» за совершение операций.

Долгосрочные или пассивные инвесторы от этого получают наибольшую выгоду. Купил бумаги на несколько лет. И не платишь брокеру ни копейки. Нет операций — нет комиссий.

Кто такие брокеры, если говорить простыми словами

Вопросы о том, для чего именно брокеры нужны гражданам и потенциальным клиентам, в большинстве случаев возникают у тех людей, которые практически никак не знакомы с рынками финансовых и иных видов активов или же знакомы с рынками недостаточно.

А те люди, которым нужно заниматься ведением собственного бизнес-проекта или же торговли в рамках фондовых рыночных взаимоотношений или в рамках рынка Forex, знают о брокерах и о брокерской деятельности, а также о том, в чем заключаются особенности и функции их работы.

А это значит, что именно благодаря услугам квалифицированных брокеров у любого человека есть возможность быть в доступе к различным представляющим ценность бумагам, валюте или же драгоценным металлам.

Кроме финансовых квалифицированных услуг в виде посредника, брокеры также в силу своих функций занимаются выполнением различных дополнительных работ. К списку таких дополнительных услуг и работ можно отнести такие моменты, как сопровождение, консультирование, а также помощь в вопросах оформления документации.

В том случае, если дело касается торговли, специалисты финансовых брокеров чаще всего предоставляют своим клиентам различные аналитические рыночные обзоры или же дают клиентам рекомендации по различным торговым сделкам. Также, в некоторых случаях, брокеры предоставляют посреднические услуги в процессах как покупки, так и продажи каких-либо предметов, вещей или же объектов.

Кто это и в чем заключается суть его работы

Брокер — это посредник между двумя сторонами, заключающими сделку. В случае с кредитным (ипотечным) брокером, стороны — это банк и заемщик. Посредник за определенную плату помогает клиентам не только в получении займа, но и в погашении долговых обязательств при возникновении финансовых трудностей.

Так, изучив ситуацию на кредитном рынке, опытный специалист подскажет, как выгодней рассчитаться с текущим долгом: запросить кредитные каникулы на время трудностей; реструктуризировать или рефинансировать задолженность.

Если кратко, брокер — это финансовый консультант, который знает все о банковских предложениях, и помогает людям взаимодействовать с кредиторами.

Так что конкретно делает кредитный брокер? В первую очередь, консультирует клиента по сложившейся ситуации.

Например, если человек обращается к посреднику из-за постоянных отказов в предоставлении займа, брокер изучит заемщика с точки зрения его платежеспособности и КИ, и на основании этого, предложит план дальнейших действий: постепенное улучшение кредитного рейтинга в рамках закона; исправление ошибок в КИ, если таковые имеются; поиск предложений с наибольшей вероятностью одобрения. Помимо этого, посредник будет вести «дело» своего клиента вплоть до получения кредита:

- он сам разошлет заявки по кредитно-финансовым учреждениям;

- поможет в сборе документов;

- из одобренных заявок выберет наиболее удачное предложение;

- проконтролирует, чтобы банк не навязал платных услуг при заключении договора;

- подробно расскажет клиенту об особенностях соглашения, например, о штрафах при просрочках.

Как выбрать брокера для фондового рынка

Выбор брокерской компании не должен вызвать затруднений. Их не так много представлено в России. Рекомендую работать со следующими (сам работаю с ними):

Это одни из лучших брокеров для торговли на бирже. Они оказывают услуги большой части профессиональных трейдеров в России. Бесплатное пополнение и снятие средств. В наличии есть все финансовые инструменты.

Перечислим их преимущества.

1 Предоставляют наилучшие условия, а именно: самые низкие комиссии за торговый оборот. Есть офисы в крупнейших городах, крупный сервис поддержки клиентов.

Для клиентов доступны все финансовые инструменты на фондовой бирже:

- Акции российских компаний. Автоматически выплачиваются поступающие дивиденды на счёт.

- Облигации (гособлигации (ОФЗ), корпоративные, еврооблигации).

- ETF фонды.

- Фьючерсы.

- Опционы.

- Валюты.

2 Есть услуги по автоследованию стратегиям профессионалов, доверительное управление и прочее.

3 Можно открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать налоговые вычеты от пополнения («тип А»), либо не платить налог на прибыль по счёту («тип Б»). Первый тип предполагает максимальную сумму возврата 52 тыс. рублей в год (для этого надо пополнить счёт за год на 400 тыс). Более подробно про возможности ИИС читайте в статьях:

4 Еще одним преимуществом этих брокеров является наличие мобильных приложений для торгов на Android и iOS. То есть можно удалённо совершать торговые операции через смартфон и планшет, находясь в любом месте.

У других брокеров также есть приложения, но они не удобны (отсутствуют графики и биржевой стакан, может просто не открываться какое-то время, когда надо срочно что-то купить/продать).

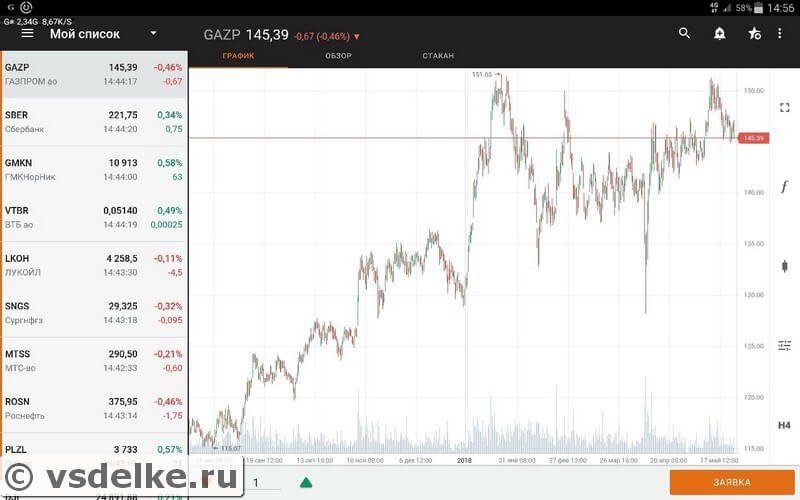

Так выглядят графики котировок на Финам трейд:

5 Если нет доступа к интернету, то можно совершить торговую операцию по телефону. Просто звоните брокеру, называете свой торговый код и выставляете заявку прямо по телефону.

В рейтинге брокеров по количеству клиентов высокое место занимает Сбербанк. Однако, такая популярность скорее связана с рекламой и незнанием других компаний. Могу лишь сказать, что его сервис заметно хуже рассмотренных компаний, а комиссии за торговый оборот у Сбербанка значительно выше. За одну сделку берётся 0,06%. Я не знаю никого из профессиональных трейдеров, кто бы одобрил такие условия

Особенно это важно для тех, кто совершает много операций. Но проблема не в комиссиях, а в том, что мобильным приложением совершенно не удобно пользоваться

Действующий список компаний предоставляющий брокерские услуги можно посмотреть на официальном сайте биржи ММВБ (moex.com/ru/members.aspx).

На что обратить внимание при выборе других брокеров

Если вы хотите открыть брокерский счет у другого брокера, то при выборе обращайте внимание на следующие факторы:

- Торговые условия (комиссии за оборот);

- Доступные финансовые инструменты;

- Комиссии за ввод/вывод денег;

- Рейтинг и репутация;

- Наличие обучение, консультаций;

- Удобство доступа к торгам (например, без приложений на телефоне невозможно совершать торговлю не из дома);

На чем зарабатывают брокеры?

Учитывая, что брокер является связующим лицом между вами и биржей, за свое посредничество он взимает комиссии.

За каждую операцию на бирже, с клиентов берется небольшой процентик. Конечно «процентик» — это громко сказано. Обычно речь идет о вознаграждение в десятые и даже сотые доли процента от суммы операции.

Людям, далеким от фондового рынка, наверное покажется совершенно нереальным такой размер комиссий. Все привыкли, что посредники в других сферах берут куда больше — 5-10 и даже 20%.

А как можно брокеру заработать — беря такие «смешные» доли процента?

Основная прибыль идет с оборота. Представьте, что у брокера несколько сотен тысяч клиентов. И каждый совершает по несколько сделок в месяц. Есть клиенты, совершающие десятки-сотни операций только за один день.

И с каждой такой операции — брокеру капает небольшая копеечка. Учитывая, что вывод сделок на биржу автоматизированный, брокеру остается только поддерживать работоспособность серверов.

Второй способ заработка брокеров — это дополнительные услуги.

Подписка на платные аналитические рекомендации. Структурные продукты. Доверительное управление. И много чего еще. Каждый стремится внедрить что-нибудь новое. И если найдутся клиенты — будет дополнительный доход.

С какими кредитами работает брокер?

Лучше, если сфера деятельности брокера охватывает каждую из существующих разновидностей кредитования – такова рекомендация экспертов международного уровня. Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Брокеры и брокерская деятельность

Брокер на рынке ценных бумаг (брокер на фондовом рынке) —это профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт, и получающий за это вознаграждение в виде комиссионных . Можно сказать также , что брокер -это специальная финансовая организация, выступающая своего рода посредником между инвестором и биржей.В России частное лицо или организация могут работать на фондовом рынке только через брокера, так как для торговли на бирже необходимо иметь на ней торговое место, а его может купить только профессиональный участник рынка ценных бумаг.С помощью брокера осуществляется покупка, продажа ценных бумаг. Также брокер выступает как налоговый агент- удерживает налоги с дивидендов, прибыли и отправляет необходимую информацию налоговым органам. Брокерская компания имеет лицензию на работу на фондовом рынке которая дает ей право совершать сделки с ценными бумагами для инвестора.

Чаще всего, брокерскую лицензию имеют крупные банки, например Сбербанк, Тинькофф, ВТБ и т.д., но встречаются и независимые брокеры, такие как БКС, Финам.и др.

Брокеры на фондовом рынке предоставляют возможность торговать акциями. Брокеры Форекс предоставляют возможность торговать валютойИнвестиционные компании возможности торговать не предоставляют, они управляют вложениями инвесторов , приобретая и продавая различные активы с целью получения максимальной прибыли для инвесторов.

Как минимизировать риски по работе с брокером

Следует знать, что риску потери подвержены только ваши денежные средства на счетах у брокера. Ваши активы в виде ценных бумаг хранятся в специальном депозитарии. И если брокер прекращает свою деятельность, вы сможете перевести свои бумаги к другому.

- выбирайте брокера из числа крупнейших по числу клиентов и имеющих надежную репутацию (основные из них представлены в данном обзоре).

- контролируйте отчеты брокера по вашему счету, периодически сверяйте все свои операции по счету.

- регулярно берите выписки из депозитария со списком своих активов.

- не стоит долго держать на брокерских счетах свободные денежные средства

- для диверсификации рисков можно открыть счета у разных брокеров и распределить активы. Это целесообразно только при крупных суммах инвестирования

Резюме

Подытожим – брокер: кто это и чем занимается:

- Брокер – это не агент и не обычный посредник, а тот, который предоставляет доступ участников организованного рынка к инфраструктуре площадки. Брокер зарабатывает на фиксированной комиссии, которую он взимает с транзакций участников торговли.

- Дилеры (в контексте данной статьи) – это физические лица-сотрудники брокерских (или трейдерских) компаний, которые и осуществляют реализацию клиентских ордеров на площадке.

- Трейдеры – участники торговли на организованном рынке. Они получают прибыль, осуществляя сделки (то есть, продавая дороже, чем купили).

- Ипотечные, кредитные, страховые и таможенные брокеры – это просто, по сути, консультанты, которые знают рынок и административное делопроизводство в профильном вопросе лучше людей со стороны. На этом и зарабатывают. И если брокер на организованном рынке обязан иметь соответствующую лицензию, то консультационная деятельность таких ограничений не имеет.

В общем, все, как в известном анекдоте: «… Карл Маркс и Фридрих Энгельс – это не муж и жена, а 4 разных человека. А «Слава КПСС» – это вообще не человек!»

Критерии выбора

Если вы до сих пор думаете, что торговать на фондовой бирже – это сложно и доступно только людям с миллионами в кармане, то ошибаетесь. Не сложнее, чем открыть и пополнять депозит в банке. А доступ к торговле возможен даже с несколькими десятками рублей. Главное, выбрать брокерскую площадку.

Именно критерии выбора мы и рассмотрим.

- Наличие лицензии. Эту информацию лучше всего взять на сайте Центробанка. В строку поиска по сайту введите “список брокеров” и скачайте таблицу. В списке на 28 июня 2019 года находятся 314 компаний.

- Опыт осуществления брокерской деятельности. В таблице, которую вы скачаете с сайта ЦБ, есть графа с годом выдачи лицензии. Старейшие игроки на рынке получили ее в 2000 году.

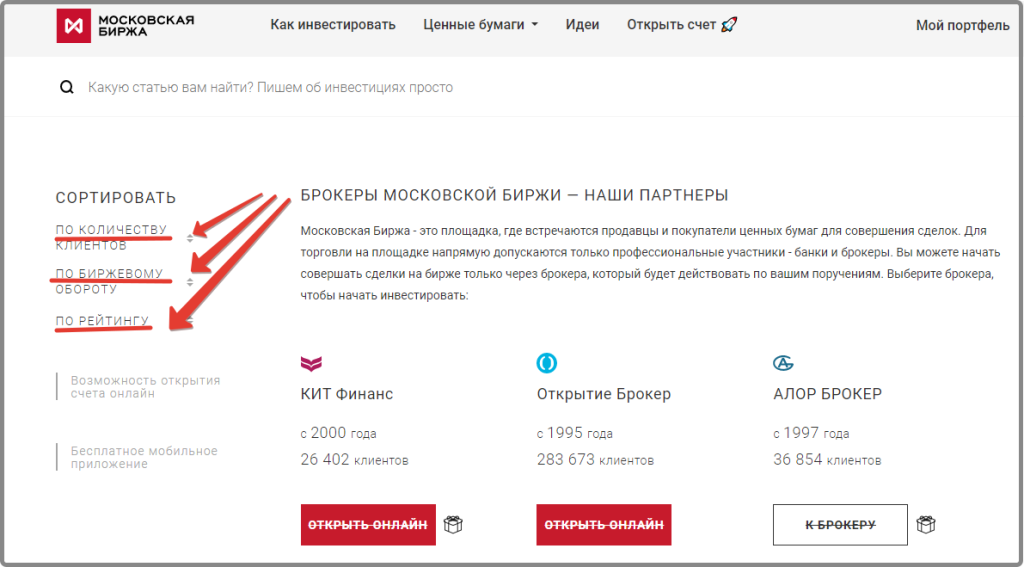

- Количество активных клиентов. Это своеобразный рейтинг, который показывает, насколько клиентоориентированной является брокерская компания. Его составляет ежемесячно Московская биржа.

- Торговый оборот. Объем сделок покажет нам самых крупных игроков. Рейтинг также составляет Московская биржа.

- На какие площадки открыт доступ через брокера. Это важный момент, потому что кто-то работает только на Московской бирже. В этом случае у вас есть возможность покупать и продавать акции, облигации российских компаний, а в зарубежные вкладываться только через фонды ETF. Доступ к Санкт-Петербургской бирже позволит приобретать акции зарубежных компаний. Крупные посредники, такие как Финам, БКС, Открытие дают доступ и на зарубежные биржи (Nyse, Nasdaq и пр.), но только для имеющих статус квалифицированного инвестора.

- Минимальный порог входа. Некоторые, вообще, не устанавливают сумму, с которой инвестор может открыть брокерский счет. Например, Тинькофф Банк. Некоторые регулируют ее с помощью комиссии за обслуживание. Например, Открытие. До 50 000 руб. на счете – заплатите 295 руб. по обычному счету и 200 руб. по ИИС. Более 50 000 руб. – 0 руб.

- Тарифы на обслуживание. Это, наверное, самый сложный для анализа пункт. Сама через него прошла. На сайтах брокерских контор черт ногу сломит. Поэтому мой совет – звоните брокеру и задавайте конкретные вопросы: за что, когда и сколько вы будете платить.

- Возможность открыть ИИС. Это дополнительные 13 % от государства к вашей доходности от инвестиций. Подходит для долгосрочного инвестирования, потому что открывается ИИС минимум на 3 года.

- Возможность открыть счет онлайн. Практически все крупнейшие брокеры это делают. Достаточно на сайте заполнить сведения о себе и приложить сканы паспорта без посещения офиса. Через 1 – 2 дня счета будут открыты, а договоры придут на электронную почту. Можно начинать инвестировать.

- Какое программное обеспечение используется для торговли. Удобно, когда у брокера есть мобильное приложение и своя программа для торговли. Например, у брокера “Открытие” я торгую через личный кабинет на ноутбуке. Все просто и интуитивно понятно. И, конечно, есть доступ к популярным торговым терминалам, таким как Quik.

Критерии выбора брокера

Как я уже отмечала во многих статьях, торговля на бирже-это такой же вид деятельности, как если хотите, такая же работа, как и любая другая.

Но здесь надо подходить со всей ответственностью не только к обучению трейдингу, или инвестированию, но и к выбору правильных инструментов, подбору брокера.

И так, давайте подробнее рассмотрим критерии, на которые надо обращать внимание, при выборе биржевого брокера. Вообще, через какого брокера лучше торговать я делала обзор здесь

1. Наличие действующей лицензии.

Такую информацию легко можно получить, на сайте Центрального банка. В строке поиска достаточно написать «список брокеров» и вы сможете скачать таблицу с этим списком. Например, по состоянию на 11 февраля 2021 года в нем содержится 267 организаций, а например на 28 июня 2019 года, таких компаний было 314.

Как видите, многие лишаются лицензий, это повод серьёзно отнестись к выбору организации.

2. Опыт работы.

Такие сведения можно уточнить у самого брокера или, опять же, обратившись к таблице Центробанка, там есть столбец «Дата выдачи», из которого можно увидеть, когда выдавалась лицензия. Напомню, что лицензия выдаётся бессрочно, а аннулируется только при серьёзных нарушениях или ликвидации организации.

3. Активные клиенты.

Такую информацию, с указанием количества клиентов составляет Московская биржа. Соответственно, чем больше активных клиентов, тем популярнее брокер, а значит, и мы можем сделать косвенный вывод о его политике по отношению к своим клиентам и величине комиссионных.

Ведь к плохой («дорогой») брокер много клиентов не наберет, или быстро растеряет тех, которые были.

На сайте Московской биржи можно посмотреть все параметры для отбора брокера

4. Торговый оборот.

По нему можно судить о том кто является самым крупным «игроком» на рынке. Информация также доступна на Московской бирже.

5. Предлагаемые торговые площадки.

Тоже не маловажный критерий, ведь кому-то будет достаточно, если брокер открывает доступ на Московскую биржу, а кто-то захочет торговать и на зарубежных. Крупнейшие брокеры, такие как БКС, Финам, Открытие позволяют работать на зарубежных рынках.

6. Минимальный размер счета.

Некоторые брокеры вообще минимальную сумму не устанавливают, но так как их заработок идёт от объёма сделок, то пытаются стимулировать трейдера иметь как можно больший счет путем дифференцированной ставки комиссионных отчислений.

7. Тарифы.

Вот в них-то бывает очень не просто разобраться. Есть несколько брокеров, у которых достаточно просто и понятно расписана тарифная политика, а у большинства очень сложно разобраться. Поэтому надо выбрать несколько брокеров, наиболее удовлетворяющих вашим критериям и обзвонить их, уточнив информацию о применяемых тарифах.

8. Открытие счета удаленно.

Не во всех населенных пунктах есть представительства брокера, поэтому возможность онлайнового открытия счета–это очень большое преимущество. Сейчас такую возможность предоставляют многие брокеры, поэтому уточняйте у них.

Кому подходит профессия

Брокером может стать не каждый. Кроме теоретических знаний в выбранной сфере и опыта работы требуются еще и определенные личностные качества.

Прежде всего, брокер должен быть коммуникабельным, ответственным, решительным и предусмотрительным. Кроме того, ему нужно уметь правильно организовать собственную деятельность, несмотря на разнообразие задач и огромный поток информации.

Какими еще качествами следует обладать профессиональному брокеру? Достичь успеха помогут амбициозность, уверенность в своих силах, высокая скорость реакции, отличная память и, конечно же, аналитические способности.

Какие виды брокеров бывают — 5 основных видов 🤵

Мы уже говорили, что деятельность брокеров в обязательном порядке должна быть лицензирована. Разрешение на деятельность выдаёт Федеральная Служба по финансовым рынкам.

Прежде чем заключить договор с брокерской компанией (брокером), клиент должен убедиться в наличии лицензии

При этом важно, чтобы этот документ подтверждал право заниматься именно тем видом деятельности, услуги по которому будут оказываться

Виды брокеров можно выделять в зависимости от сферы их деятельности. Ниже представлены самые популярные из них.

Вид 1. Биржевой брокер

Для проведения операций с финансовыми инструментами на товарных и фондовых биржах собственники капитала прибегают к помощи посредников, которыми являются биржевые брокеры. Одной из лучших брокерских компаний является эта организация.

Схема работы брокерской компании

Сегодня на рынке наибольшее распространение получили биржевые брокеры, которые оказывают посреднические услуги на рынке Форекс. Кроме того, в их задачи входит заключение договоров с иностранными валютами, драгметаллами и ценными бумагами. Про форекс брокеров вы можете почитать в нашей отдельной статье.

Физическим лицам в любом случае придётся сотрудничать с брокерами. Связано это с тем, что согласно закону им запрещено самостоятельно заключать сделки на бирже. Абсолютно все операции на фондовом и рынке ценных бумаг доступны только официально зарегистрированным посредникам.

Подробно о том, что такое фондовый рынок и как осуществляется торговля на фондовом рынке, мы уже ранее рассказывали в нашей статье.

Вид 2. Страховой брокер

Страховые брокеры оказывают услуги на рынке страхования. Они выступают посредниками между страховщиками и их клиентами. Деятельность такого брокера регламентируется лицензиями и договорами.

Роль и место страховых брокеров на рынке

Основные цели обращения к страховому брокеру следующие:

- финансовая экономия – зачастую посредники оформляют полисы со скидкой;

- сокращение↓ времени заключения договора страхования;

- поиск более выгодных предложений страховщиков;

- помощь в заключении договора.

Однако при обращении к страховому брокеру следует понимать: помощь в оформлении полиса не гарантирует поддержки в будущем.

Не стоит рассчитывать на содействие в процессе получения возмещения, а также подготовки документов при наступлении страхового случая. Поэтому прежде чем прибегать к помощи страхового брокера, следует проанализировать все плюсы такого сотрудничества.

Вид 3. Таможенный брокер

Чаще всего к помощи таможенного брокера прибегают в следующих случаях:

- нужно оформить документы на ввоз либо вывоз из страны товара;

- появилась необходимость урегулировать вопросы, возникшие в ходе взаимодействия с таможенными органами.

Как работают таможенные брокеры в России

Для включения в реестр брокер обязан подать соответствующее заявление. По результатам его рассмотрения в случае положительного решения оформляется свидетельство, которое подтверждает включение в реестр

Прежде чем начать сотрудничество с таможенным брокером, важно проверить наличие такого документа

Вид 4. Ипотечный (кредитный) брокер

В первую очередь следует понимать, что в нашей стране деятельность кредитных или ипотечных брокеров находится на начальной стадии своего развития. Этим участникам рынка не требуется оформлять лицензию. Свою деятельность они осуществляют исключительно на основании гражданского законодательства.

Схема работы кредитного брокера

Ипотечный брокер выступает посредником между 3-мя сторонами: собственником недвижимости, покупателем и банковской организацией, выдающей кредиты под залог недвижимого имущества.

Такой участник рынка помогает сократить↓ затраты времени на:

- оформление соглашений;

- подготовку пакета документов;

- направление документов в банк;

- выбор компании, которая оформит ипотеку на максимально выгодных условиях.

Нередко люди, не имеющие юридического образования, сознательно отказываются от самостоятельного оформления сделок с недвижимостью. Они понимают: если неправильно оформить документы, сделку могут признать незаконной. Это приведёт к серьёзным финансовым потерям.

Вид 5. Фрахтовый брокер

Фрахтовые брокеры помогают при заключении договоров, предметом которых выступает доставка грузов. Такие специалисты являются посредниками между собственником груза, которого называют фрахтователем и владельцем судна.

Иными словами, именно фрахтовые брокеры всегда знают, какая картина складывается на рынке.

Таким образом, брокеры действуют во всех сферах жизни современного общества. Они могут оказать неоценимую помощь при заключении различных сделок.

Зачем нужны брокеры и чем они занимаются